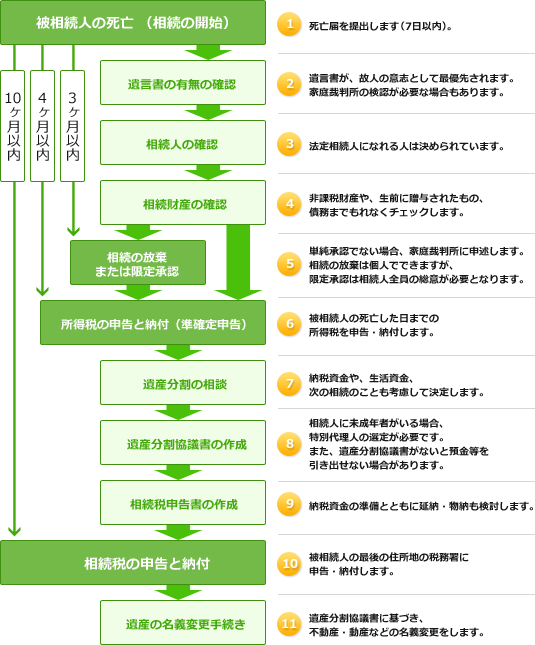

相続手続きの中には、期限があるものや専門的な書類の作成が必要なものがあります。

財産の活用方法や遺産の分割などにより、相続税の総額も変わってきます。 当事務所の豊富な知識と経験を持ったスタッフにお任せ下さい!相続についてのあらゆるお悩みを全て解決します!

お急ぎの方、すぐに 当事務所へご連絡下さい!

被相続人の関係者への連絡、葬儀の準備のほか、死亡診断書の取得、死亡届の提出、埋(火)葬許可の取得などの手続きが必要となります。

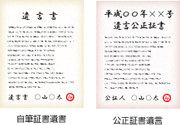

直筆で書かれた遺言が、自宅や、親しい知人の元に保管されていないかを確認しましょう。公正証書遺言の場合は、公証役場で確認することができます。直筆の遺言である場合、開封してはいけません。内容の改ざんを防ぐために、家庭裁判所で検認してもらう必要があります。

誰が相続人なのかを確認するには、基本的には被相続人の出生から死亡までの戸籍を揃える必要があります。相続人の関係を図式化した「相続関係説明図」の作成を行い、法務局に提出すると、 戸籍の原本を入手できます。

遺産の価値がどのくらいなのかを調べることが必要です。預金や現金だけであれば簡単ですが、不動産等がある場合、複雑になってきます。固定資産税評価証明書や路線価図を元に評価します。

マイナス財産の相続によって相続人の生活が脅かされることのないよう、家庭裁判所に申述することで相続の放棄や限定承認という手段を取ることもできます。注意すべき点の多い手段でもありますので、慎重に検討すること必要があります。

被相続人の「準確定申告」を行う必要があります。これは、被相続人の死亡した年の1月1日から死亡日当日までの所得金額及び税額を計算して、4ヶ月以内に、相続人が申告と納税をしなければならないものです。

遺言がなかった場合などは、相続人の全員で遺産分割協議を行う必要があります。協議後、「遺産分割協議書」という、協議の内容を記載した書面を作成します。

相続人全員の合意内容を明確にし、無用なトラブルを防ぐためにも、遺産分割協議書を作成しましょう。これは、不動産や預貯金等の名義変更手続きの際に使用したり、相続税申告書にも添付するものです。

相続税申告のためには、被相続人に関する書類、相続人に関する書類を多々用意する必要があります。また、提出先も市役所、法務局、銀行等と多岐にわたります。状況により必要な書類は異なりますので、抜け漏れのないよう、きちんと確認することが重要です。

被相続人が死亡した時の住所地(注:相続人の住所地ではありません)を管轄する税務署に、10ヶ月以内に、相続税の申告書を提出する必要があります。納付は最寄りの金融機関(銀行・郵便局等)または税務署で行います。

相続した財産を売却する場合に、名義人が被相続人のままであると売却が不可能であったり、万が一、次の相続が起こってしまった場合には手続きがさらに複雑になるなどのリスクがありますので、遺産分割協議が終了したら、なるべく早めに遺産の名義変更をしましょう。不動産の名義変更は特に重要です。速やかに手続きを行うことをおすすめいたします。